柔道整復師と介護福祉【第80回:資産寿命と人生100年時代を迎える日本】

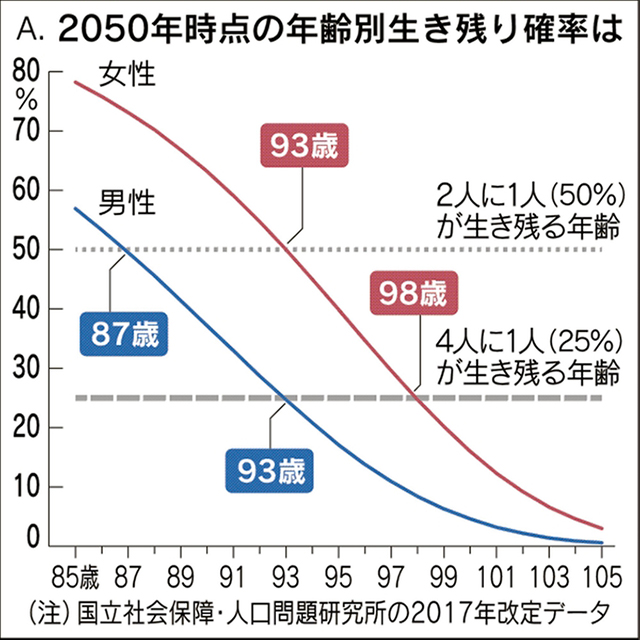

現在日本の抱える長寿リスクとは、長生きすることによって、定年後の生活費や医療費、介護費用などの負担、老後の生活に備えた資金が足りなくなり生活が経済的に困窮する現象をさします。男女ともに平均寿命が延び、長生きする人が多くなる一方で、経済的な側面において長生きすることが損害となる「長寿リスク」が深刻化しています。健康長寿による長寿リスクについて解説します。

人生100年時代

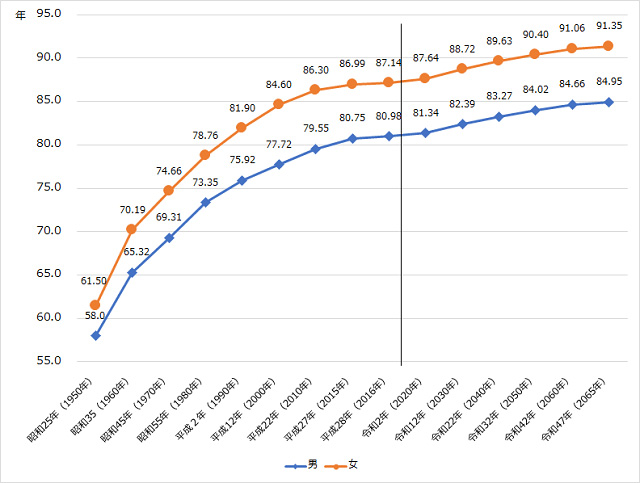

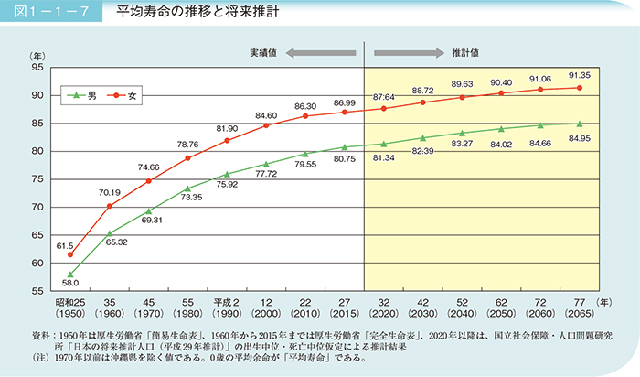

厚生労働省の平成30年(2018年)の簡易生命表では、男性の平均寿命は81.25年、女性の平均寿命は87.32年で、平成29年(2017年)と比べて男性0.16年、女性0.06年延びています。

内閣府の平成30年(2018年)高齢社会白書の平均寿命の将来推計を見ると、今後さらに平均寿命は男女ともに延び、2065年には男性84.95年、女性91.35年になると見込まれています。また、医療技術の進展と相まって、今後も更なる長寿化が見込まれており、「人生100年時代」と呼ばれるかつてない超高齢社会を迎えようとしています。この図では、令和47年(2065年)の併記寿命は推計で男性84.85年、女性91.35年であることが示されています。

老後の公的年金と生活費からみる長寿リスク

現役時代を引退した後、老後の生活に必要な資金は、現役時代に得た収入からの貯蓄や退職金及び公的年金から工面することになります。しかし、平均寿命が延び長生きになることで、老後の生活にかかる資金も大きくなり、蓄えていた老後の資金が足りなくなるという長寿リスクが昨今、メディアを通して発信されています。

厚生労働省の平成31年(2019年)度の年金の給付水準(夫が平均標準報酬(賞与含む月額換算)42.8万円)で40年間就業し、妻がその期間すべて専業主婦であった世帯が年金を受け取り始める場合)をみると、月額221,504 円となっています。

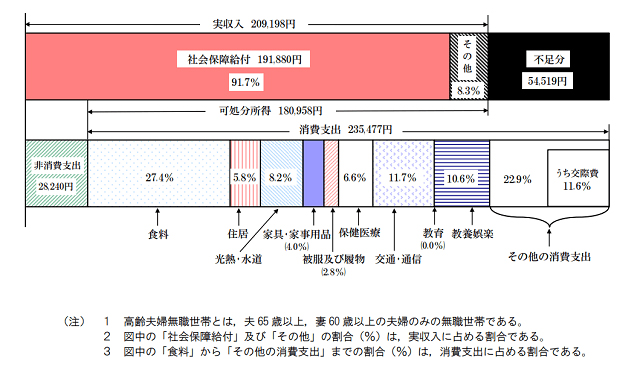

総務省の平成29年(2017年)の家計調査をみると、夫65歳以上、妻60歳以上の夫婦のみの高齢無職世帯の1か月の食糧費、住居費、水道光熱費などの消費支出の合計は平均235,477円です。また、各種税金や保険料の非消費支出と消費支出の合計金額は263,717円になります。非消費支出と消費支出の合計金額が公的年金などの収入額を上回ることが示されています。夫65歳、妻60歳以上の夫婦のみの無職世帯において、平成31年(2019年)の給付水準の公的年金額と消費支出の合計額との差額42,213円を毎月貯蓄から補うとすれば1年間で約51万円必要となる計算です。これらの収入と支出については、公的年金の給付水準は物価や賃金の変動に応じ改定されること、家計調査の消費支出額は貯蓄状況や持ち家の有無などにより影響、調査時点での平均値であることから、推計となります。また、高齢期の生活様式は人よってさまざまであり、生活の水準、シニア世代の働き方、資産の状況も多様なため、一つの指標として示されたものです。しかし、長い老後の生活の中で、病気の治療や入院、施設への入所、自宅の住宅改修、震災などによる自然災害など、多額のお金が必要になる可能性があります。65歳から90歳代まで何もなく過ごせないケースを想定すると、もし、老後のお金を補填できる貯蓄があったとしても、老後の生活の資金が足りなくなってしまう可能性も検証しなければいけません。

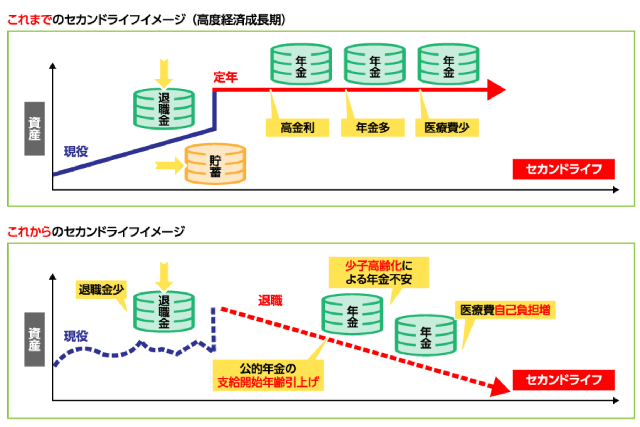

従来の老後資金計画の崩壊

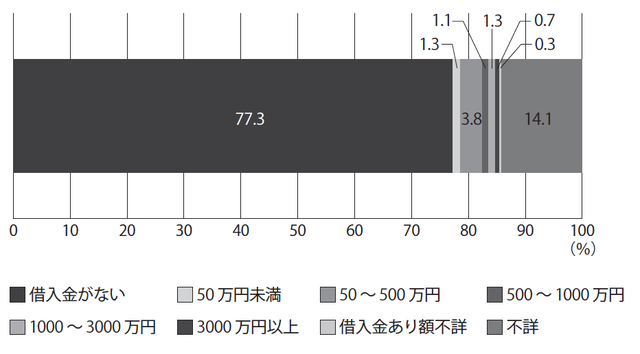

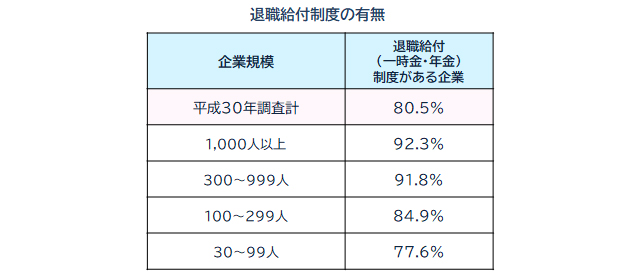

公的年金の給付水準については、少子高齢化という社会構造上、中長期的に低下していく見込みです。そのため、公的年金だけでは老後の満足な生活水準に届かない可能性があります。また、退職金給付制度を採用している企業数が2018年で企業全体の約80%とピーク時の1992年の92%から減ってきています。さらに2018年の退職金給付額もピーク時の1997年から3割から4割程度減少しています。

退職金給付制度を採用する企業数および退職金給付額の減少傾向は今後も続く可能性があります。そのため、退職金と公的年金の二つを軸とした老後生活を営む従来の資金計画では難しい状況です。

資産寿命

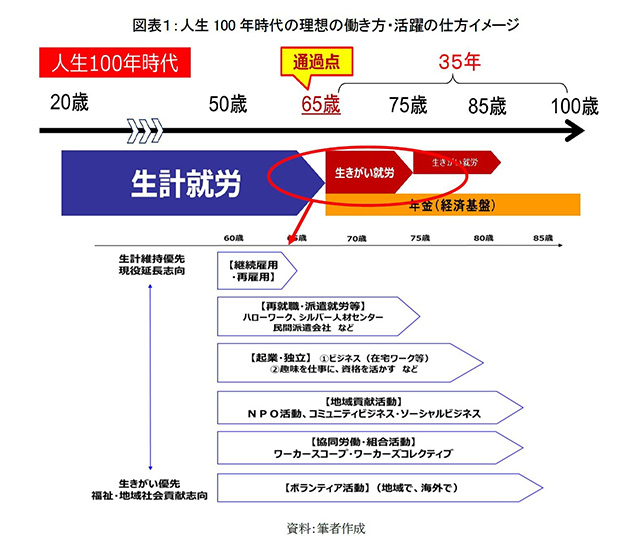

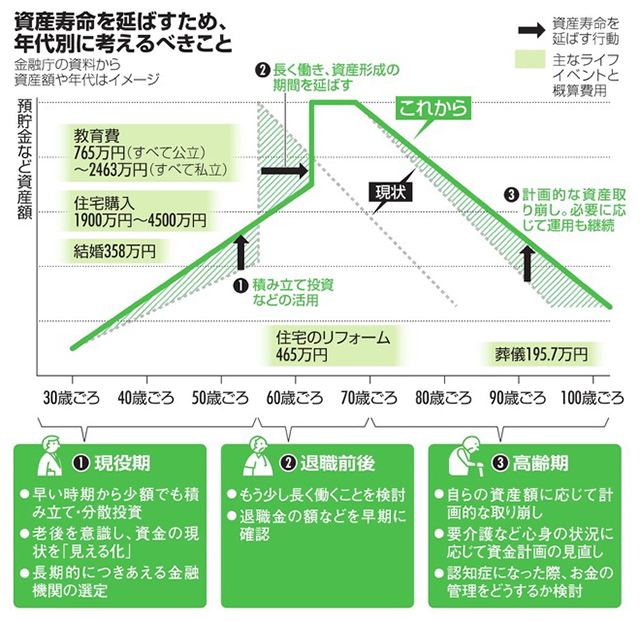

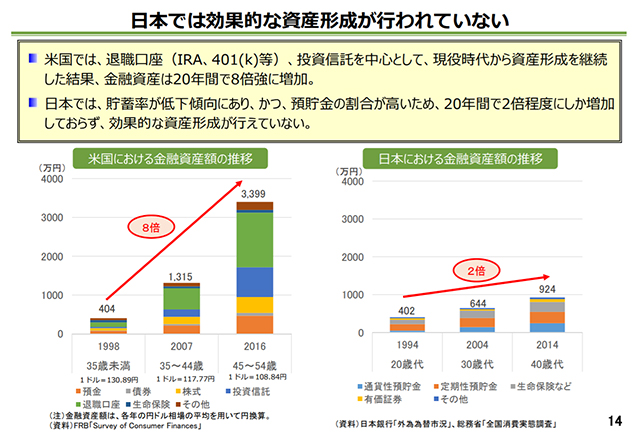

人生100年時代において、贅沢をせずに普通の暮らしを生涯営むだけでも公的年金や退職金だけで暮らすことは難しくなりました。そのため、現役時代から長寿リスクに備えた資金準備が必要となります。そこで、長寿リスクに備えて個人の「資産寿命」を延ばす自助努力が大変重要になります。「資産寿命」延ばす方法とは、早いうちから老後の資金のために積み立てを開始して貯蓄額を増やすことと、ライフステージに応じたシニア世代による働き方を計画、収入を増やすこと、老後の収支計画と管理方針を立て、実行することが大変重要です。

若いうちから積み立てる

「人生100年時代」においてこれまでよりも長く生きる人が多いことを前提に、老後の生活も満足できるものになるよう、若いうちから資産形成の有効性を認識する必要があります。また、将来に向けて若いうちから確実に預貯金を積み立てて貯蓄を増やしていくことで老後の資金に回せるお金も準備しやすくなります。例えば、毎月の給料からの天引きや口座引き落としで、毎月あらかじめ定額を貯蓄するような手続きをとっておくと、積み立てし忘れることや給料を使いすぎることもなく着実に積み立てることができます。また、貯蓄の方法としては預貯金の他にも、将来に向けた資産形成として、個人年金、金融商品への投資、信託、保険などによる方法もあります。様々な金融機関が提供する金融サービスのメリットとリスクをよく考えて長期的に取引できるサービス提供者を選択し、実行することも必要となっています。

ライフステージに合わせたシニア世代の働き方

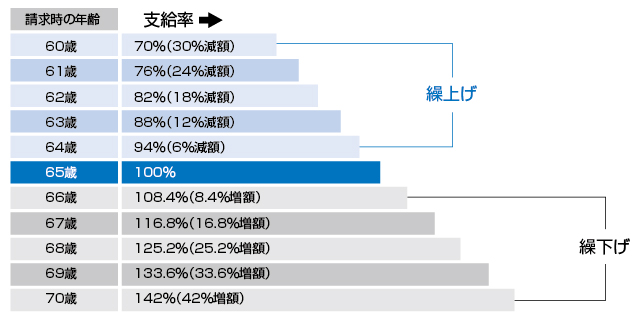

夫婦二人で共働きをして収入を増やす選択をする場合には、子供の成長段階によって、働く環境や条件の制限が出てきます。家族のライフステージに合わせた働き方の計画を立てておくことが重要です。人生100年時代に突入する中で、働けるうちは働き続けたいと思っている高齢者も増加しております。また、働くことで社会とのつながりができ生きがいを得られるというメリットもあります。また、65歳から受け取れる公的年金の受け取り開始期間を66~70歳に遅らせる繰り下げ受給を行うと、受け取ることのできる公的年金の額が多くなります。65歳を過ぎて働き続けることも収入を増やすひとつの選択肢です。

老後の収支計画

現役時代の収入がある時期と同じようなお金の使い方をしていると、老後に破産してしまうケースが発生しています。生活資金を貯蓄しておいても突然のアクシデント(病気や要介護状態)により、資金が足りなくなるケースもあります。また、自分の心身の衰え、認知・判断能力の低下・喪失に備え、何か不測の事態が起こった場合でも対応できるように備えることが必要とされています。これら対策として、老後に自分の世帯はどれくらいの収入があるのかを知り、収入に見合った家計の管理と生活プランを実行していくことが求められます。現役時代から自分の老後の生活資金にも目を向けて、早いうちから情報収集を行い、老後の収支計画を立てて備ることは大切です。また、認知・判断能力の低下(認知症)・喪失(独居)に備え、資産の管理方針(運用・取崩し、財産の使用目的、遺産相続方針等)を決めておくことも重要です。可能であれば、資産情報(財産目録、通帳等の保管、金融資産の管理方針等)を、信頼できる人または任意後見医制度を検討、共有しておくことも大切な手段と言えます。

PR

PR